https://actoria.fr/wp-content/uploads/2026/01/unnamed-file.jpeg

533

800

fabrice

https://actoria.fr/wp-content/uploads/2022/11/Logo-Actoria-Horizontal-x-.png

fabrice2026-01-13 15:03:322026-01-13 15:03:48Entrepreneuriat féminin francophone : quand la diversité devient un signal de surperformance

https://actoria.fr/wp-content/uploads/2026/01/unnamed-file.jpeg

533

800

fabrice

https://actoria.fr/wp-content/uploads/2022/11/Logo-Actoria-Horizontal-x-.png

fabrice2026-01-13 15:03:322026-01-13 15:03:48Entrepreneuriat féminin francophone : quand la diversité devient un signal de surperformanceQuel est le délai moyen pour transmettre une entreprise ?

Entre 6 et 12 mois selon :

- la taille de l’entreprise

- le secteur

- la maturité du dossier

- la qualité des informations

Une préparation rigoureuse réduit nettement les délais.

Comment calculez-vous la valeur d’une entreprise ?

Nous combinons plusieurs méthodes professionnelles :

- multiple EBITDA / EBIT

- DCF (actualisation des flux futurs)

- goodwill & rentabilité normalisée

- comparables sectoriels

- analyse stratégique des actifs, clients et compétences clés

Objectif : une valorisation réaliste, défendable et optimisée.

Quelles sont les étapes d’un processus de cession ?

- diagnostic & valorisation

- préparation (teaser, memorandum)

- qualification des acquéreurs

- mise en concurrence confidentielle

- négociation & LOI

- audits & financement

- signature & accompagnement post-cession

Quels documents sont nécessaires pour démarrer ?

- 3 derniers bilans & comptes de résultat

- situation comptable récente

- détail du chiffre d’affaires & clients

- organigramme & effectifs

- contrats clés & engagements

- présentation de l’activité et du modèle économique

Nous vous guidons pour constituer un dossier complet.

Comment assurez-vous la confidentialité ?

Process strict :

- teaser anonyme

- NDA systématique

- accès contrôlé aux informations sensibles

- diffusion en cercle restreint

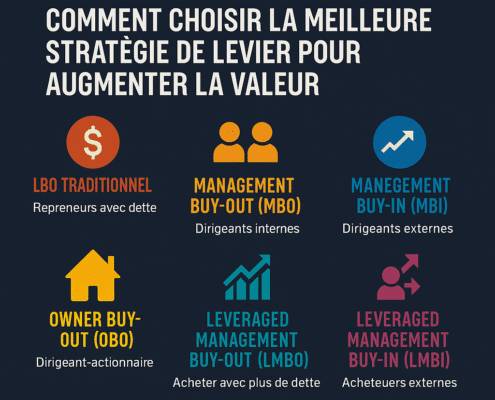

Qui sont les acheteurs potentiels ?

- groupes industriels stratégiques

- ETI / PME en croissance

- fonds d’investissement

- family offices

- managers (MBO / MBI)

Nous ciblons les contreparties les plus pertinentes selon votre projet.

Quels sont vos honoraires ?

- forfait de préparation

- success fee au closing

Alignement d’intérêts : une grande partie de la rémunération n’est due qu’en cas de succès.

Accompagnez-vous après la signature ?

Oui, nous assurons :

- la gestion de la période de transition

- l’accompagnement du dirigeant

- le suivi des conditions post-closing

L’objectif est un passage de relais fluide et sécurisé.

Des questions sur la transmission d’une entreprise, la cession d‘une PME, une succession familiale ou le développement d’une entreprise en France ?

Ils nous ont fait confiance

Actoria France, votre expert en transmission d’entreprises en France

Conseil en fusions acquisitions

La question de la vente d’une entreprise en France se pose tôt ou tard…